Meglio investire in singole obbligazioni o in un ETF obbligazionario?

Il caso delle obbligazioni ENI

L’evento finanziario della settimana in Italia è stato l’emissione da parte di ENI di un’obbligazione rivolta agli investitori retail.

A fronte di un’offerta di 1 miliardo di euro sono arrivate richieste per 10 miliardi! Un successo inedito!

Ma cos’hanno di così eccezionale queste obbligazioni per attirare tutta questa attenzione?

Apparentemente NULLA.

Le caratteristiche:

Si tratta di obbligazioni della durata di 5 anni, con un tasso cedolare del 4,3% all’anno. L’ultimo anno è possibile ricevere un ulteriore 0,5% nel caso ENI raggiunga due requisiti di sostenibilità.

Il rendimento netto annuo del titolo, al netto della tassazione del 26%, è pari al 3,18% (escluso il premio finale).

Per capirci, volendo rimanere a casa nostra, un BTP di pari durata rende il 3,05%, al netto della tassazione del 12,5%.

Riepilogando:

Da notare che Standard & Poors assegna ad ENI un merito creditizio (rating) di un gradino superiore a quello dello Stato italiano e che la società petrolifera è partecipata dallo Stato al 30% (4% Ministero del Tesoro e 26% Cassa Depositi e Prestiti).

Investire in una singola obbligazione o in un ETF obbligazionario?

Prima di tutto: cos’è un’obbligazione, come funziona e a quali rischi espone?

Cos’è un’obbligazione

Un’obbligazione (bond in inglese) è semplicemente un prestito che l’acquirente/sottoscrittore fa alla società emittente.

Nella maggior parte dei casi, in cambio del prestito l’emittente si impegna a riconoscere un rendimento sotto forma di cedola e si impegna a restituire il capitale a scadenza.

Come funziona

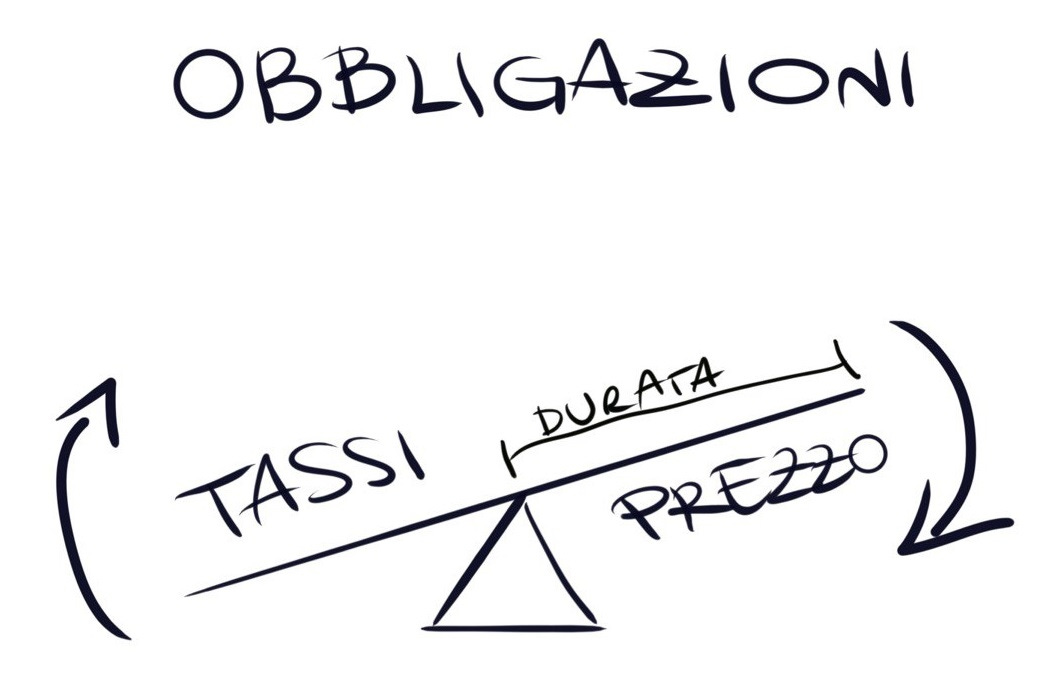

Il prezzo di un’obbligazione e i tassi di mercato sono legati da una relazione inversa: se i tassi di mercato scendono (come successo per 40 anni dagli anni ’80 al 2021), i prezzi salgono; se i tassi salgono (come successo nel 2022), i prezzi scendono.

Più lunga è la durata residua dell’obbligazione e maggiore sarà la sua sensibilità alla variazione dei tassi di mercato.

I rischi

Il rischio derivante dal detenere delle obbligazioni deriva principalmente da due fattori: la loro sensibilità ai tassi (rischio tasso) e il rischio emittente.

- La sensibilità ai tassi di un’obbligazione è data dalla duration: la durata finanziaria del titolo, che tiene conto di caratteristiche quali la vita residua del titolo, il suo rendimento e il tasso cedolare.

Maggiore è la duration di un’obbligazione e maggiore sarà la sua sensibilità ad una variazione dei tassi di mercato. Questa sensibilità può essere un fattore positivo nel caso in cui i tassi scendano (perché il prezzo sale) e un fattore negativo se i tassi salgono (e quindi il prezzo scende).

- Il rischio emittente (di credito o default) si concretizza quando l’emittente non mantiene il suo impegno di pagare le cedole e/o rimborsare il capitale a scadenza.

L’affidabilità di un emittente (Stati o società) è sintetizzata nel suo rating: un “voto” dato sulla sua solidità da alcune agenzie specializzate (Standard & Poors, Moodys, e Ficht sono le più note).

Chiariti questi punti, torniamo al tema principale: meglio una singola obbligazione o un paniere di obbligazioni come un ETF?

Come capita molto spesso quando si parla di finanza personale la risposta è: “dipende”.

Il motivo per cui spesso gli investitori tendono a prediligere le obbligazioni singole è che hanno l’indubbio vantaggio psicologico di avere una scadenza predeterminata e quindi, a meno di un fallimento dell’emittente, alla scadenza l’investitore riavrà il suo capitale più le cedole incassate negli anni.

Al di là del fattore psicologico ci sono importanti differenze:

Rischio tasso

· Dal punto di vista finanziario, un’obbligazione singola ha una duration decrescente dato che la scadenza si avvicina col passare degli anni; ne consegue che la sua sensibilità ai tassi si riduce col tempo.

Come detto, questo può essere un fattore sia positivo che negativo, a seconda che i tassi di mercato scendano o salgano.

· Un ETF obbligazionario ha invece una duration stabile nel tempo e quindi la sua sensibilità ai tassi di mercato varia poco nel tempo.

Rischio emittente

· Il destino della singola obbligazione è legato ad un solo emittente e, come ci ha dimostrato il fallimento di Lehman Brothers nel 2008, anche emittenti ritenuti molto solidi, in situazioni particolari, possono incontrare serie difficoltà (senza poi parlare di tutti gli scandali che negli anni si sono susseguiti in Italia e all’estero: Argentina, Grecia, Parmalat, Banca Etruria, Veneto Banca, Popolare di Vicenza, ecc).

· Un paniere di obbligazioni come un ETF ha l’indubbio vantaggio di contenere una moltitudine di titoli (spesso migliaia) con diversi emittenti.

Se il fallimento dell’emittente della singola obbligazione si traduce in un disastro per l’investitore, il fallimento di un emittente su centinaia inciderà poco sul prezzo dell’ETF.

La scelta se investire in una singola obbligazione o in un ETF obbligazionario dipende dall’esigenza che l’investimento deve soddisfare.

La singola obbligazione, pur esponendo ad un maggiore rischio di vedere azzerato il capitale, può essere indicata nel caso in cui il capitale investito debba essere utilizzato in un momento preciso e piuttosto vicino nel tempo.

L’ETF obbligazionario è preferibile per la componente obbligazionaria di un portafoglio più ampio. Anche in questo caso la duration dello strumento va valutata con attenzione.

Nulla vieta di utilizzare ETF e singole obbligazioni all’interno di un portafoglio, a patto di limitare l’esposizione ai singoli emittenti ad una piccola frazione del capitale totale.

Alcune accortezze:

- investire in un ETF che contiene titoli di un solo emittente annulla le sue proprietà di diversificazione;

- il mantenimento di un ETF ha un costo, seppur piccolo. A volte le obbligazioni hanno dei costi di collocamento. Sia ETF che obbligazioni hanno un costo se acquistati a mercato dato dallo spread denaro/lettera; esso sarà tanto più piccolo tanto più un titolo è scambiato (costi);

- in situazioni di forte stress dei mercati obbligazionari (ad esempio Crisi Lehman Brothers o COVID) può risultare difficile vendere un’obbligazione per mancanza di acquirenti. In tali casi detenere un ETF ben diversificato può essere un vantaggio (liquidità);

- investire in un’obbligazione con cedola (come il BTP) impedisce o rende complicato sfruttare l’interesse composto; lo stesso si può dire del detenere un ETF con distribuzione dei proventi;

- costruire un portafoglio ben diversificato utilizzando singole obbligazioni è complicato ed oneroso. Richiede tempo, competenze e un capitale ingente poiché, a parte i titoli di stato, le obbligazioni quotate su mercati regolamentati con tagli da 1.000 euro sono poco numerose e spesso poco liquide. E’ invece possibile detenere migliaia di obbligazioni tramite un ETF con poche decine di euro.

Facciamo un esempio concreto.

Dato che l’obbligazione di ENI è un titolo “corporate” europeo (emesso da una società), proviamo a confrontarlo con uno strumento che investe in un paniere di obbligazioni corporate europee.

I due strumenti hanno caratteristiche molto simili.

Le uniche differenze sono quelle evidenziate prima: l’obbligazione ha una scadenza predeterminata mentre l’ETF offre il vantaggio della diversificazione.

Quindi come si spiega il successo dell’emissione obbligazionaria di ENI?

Con un ottimo marketing (il fattore novità e l’utilizzo del richiamo alla sostenibilità), tanta pubblicità, il passaparola e soprattutto con il fattore psicologico: dopo un anno come il 2022, gli investitori cercano sicurezza, e cosa appare più sicuro di uno strumento a capitale garantito (il Santo Graal di ogni periodo di crisi), emesso da una società molto nota, con ottimi profitti grazie alla crisi energetica e in più partecipata dallo stato?

*Vanguard Euro Corporate Bond Acc (VECA) – ISIN IE00BGYWT403.

Dati al 31/12/2022

Grazie per aver letto “Investire con Intelligenza”

Se hai trovato interessante questo articolo, con le icone in cima e in fondo alla pagina, puoi lasciare un like ❤️, un commento 💬 oppure condividerlo 📣

❤️ 𝐈𝐧𝐯𝐞𝐬𝐭𝐢𝐫𝐞 𝐜𝐨𝐧 𝐈𝐧𝐭𝐞𝐥𝐥𝐢𝐠𝐞𝐧𝐳𝐚 🧠:

𝙥𝙞𝙡𝙡𝙤𝙡𝙚 𝙨𝙚𝙩𝙩𝙞𝙢𝙖𝙣𝙖𝙡𝙞 𝙙𝙞 𝙗𝙪𝙤𝙣 𝙨𝙚𝙣𝙨𝙤 𝙛𝙞𝙣𝙖𝙣𝙯𝙞𝙖𝙧𝙞𝙤 📧